領耘匯(72期) | 家族信托:高凈值人群“財富傳承”密碼

家族信托:高凈值人群“財富傳承”密碼

主辦單位:凱銀家族辦公室

協辦單位:衡力斯律師事務所

以下信息來源自百度百科關鍵詞搜索:家族信托

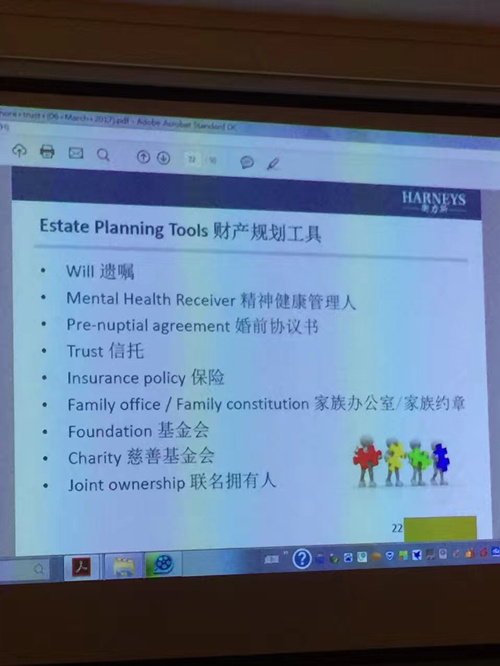

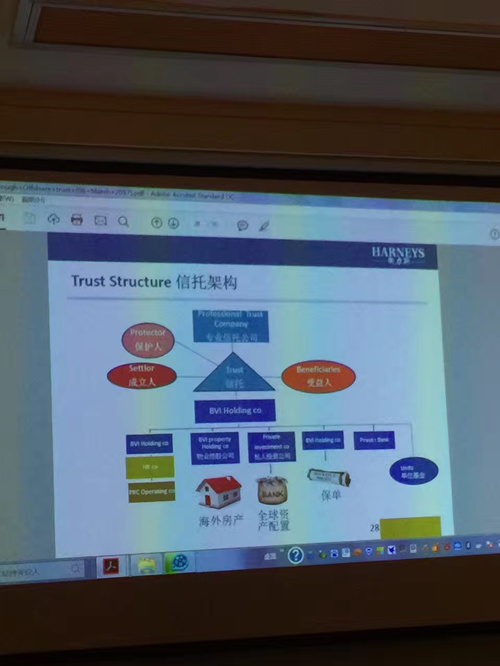

家族信托是一種信托機構受個人或家族的委托,代為管理、處置家庭財產的財產管理方式,以實現富人的財富規劃及傳承目標,最早出現在長達25年經濟繁榮期(1982年到2007年,被稱為美國第二個鍍金年代)后的美國。家族信托,資產的所有權與收益權相分離,富人一旦把資產委托給信托公司打理,該資產的所有權就不再歸他本人,但相應的收益依然根據他的意愿收取和分配。富人如果離婚分家產、意外死亡或被人追債,這筆錢都將獨立存在,不受影響。 家族信托能夠更好地幫助高凈值人群規劃“財富傳承”,也逐漸被中國富豪認可。

中文名:家族信托

外文名:Family trust

管理方式:信托公司

起源時間:公元前 510 年-公元前 476 年

起源國家:古羅馬帝國

歷史起源

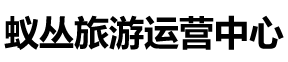

家族財富傳承一直是個世界性的難題,也是富豪們永遠關心的話題。在中國,改革開放30年造就了一大批家族富豪,然而其辛苦創業而來的商業帝國以及點滴積累下的家族財富,很多都沒能逃過“富不過三代”的魔咒。反觀歐美國家,眾多耳熟能詳的家族如洛克菲勒家族、肯尼迪家族,都已借道家族信托、家族基金會的財富傳承機制,成就了家族財富的基業常青。

家族信托的雛形可追溯到古羅馬帝國時期(公元前 510 年-公元前 476 年)。當時《羅馬法》將外來人、解放自由人排斥于遺產繼承權之外。為避開這樣的規定,羅馬人將自己的財產委托移交給其信任的第三人,要求為其妻子或子女利益而代行對遺產的管理和處分,從而在實際上實現遺產繼承權。

在美國,家族信托由來已久,最初出現于 19 世紀末、20 世紀初,即鍍金年代(Gilded Age)來臨之初由一些富裕家庭創造的。早期的家族信托受相同的法律法規監管,設立家族信托方式較為單一。

在經歷了長達 25 年的經濟繁榮時期后(被稱為美國的第二個鍍金年代),許多州的法律也變得更靈活,設立和運營家族信托也變得更加容易——富人因此更容易實現其財富規劃和傳承的目標。在中國香港及歐美發達地區,以個人名義設立的信托占據信托市場的70%左右。

管理方法

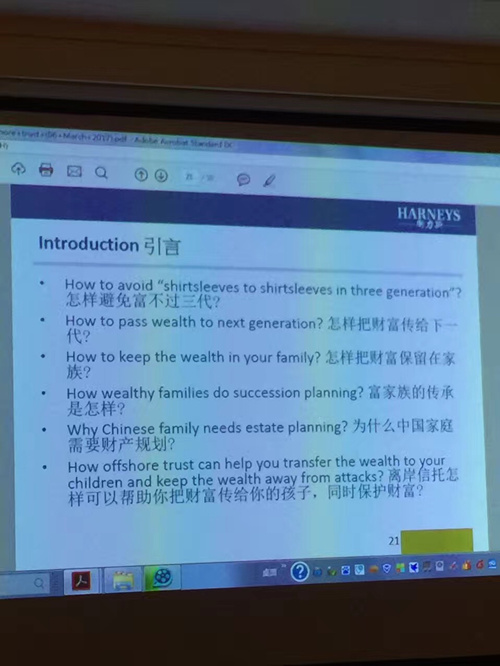

家族信托的管理期一般都在30年以上。與國內最常見的集合信托不同,家族信托是為高凈值客戶專門定制的產品,不設置預期年化收益率,也沒有規定好的投資項目,而是根據客戶的風險偏好去配置投資產品。此類信托可設置其他受益人,可中途變更受益人,也可限制受益人的權利。

在信托利益分配上可選擇一次性分配、定期定量分配、臨時分配、附帶條件分配等不同的形式。“根據家族信托特點,王菲可以選擇在女兒讀大學時分配一部分資金。也可為女兒繼承財產設立很多附加條件,如結婚、不進入娛樂圈等。”設在北京的國際金融投資家執行主席孫飛說。

自身優勢

上海金誠同達律所高級合伙人許海波表示,相對于傳統的法定繼承和遺囑繼承,家族信托的優勢是比較明顯的,能夠實現破產風險隔離機制等合理規避風險功能。在制定和變更受益人(遺囑繼承人)方面,家族信托的安排也更加靈活。他同時提醒以家族傳承為目的的高凈值人群在設立家族信托時,應該關注信托計劃中關于信托受益人的規定。

財富傳承

中國富人階層不斷擴大,其財富不斷增多,第一代富人“離的離,老的老”,家財處置問題日益突出。中國的傳統做法是“分家產”,若離婚,瓜分夫妻共有財產;若死去,根據遺囑分配財產,簡單干脆。

很多情況下,親屬繼承財產或夫妻瓜分財產,遠非簡單的法律問題。比如,企業家離婚或死亡后,如果只是在事后呆板地根據法律瓜分其原有股權,公司有可能發生動蕩、陷入混亂。對財富傳承問題的研究越深入,僅憑一紙遺囑或一紙離婚協議書解決不了問題,富人必須及早邀請專業人士“布局”。家族信托一個新的行業也應運而生財富傳承服務業。

在2012年的中國富豪榜上,一半的上榜者年齡在50歲以上,他們的長子、長女平均年齡超過35歲。以此推算,未來5~10年,中國家族企業將迎來歷史上規模最大的一次家族傳承。

全國工商聯發布的《中國家族企業發展報告》顯示,與家族企業第一代強烈的家族傳承意愿形成強烈對比的是,有接班意愿的企業主子女不到20%。

- 上一篇:領耘匯(73期) | “領耘創新中心-國家體育產業基地”第四次籌備會議 2017/3/14

- 下一篇:領耘匯(71期) | 吳文勇:永達理目標打造華人保險經紀第一平臺 2017/3/6